열려있는 정책플랫폼 |

국가미래연구원은 폭 넓은 주제를 깊은 통찰력으로 다룹니다

※ 여기에 실린 글은 필자 개인의 의견이며 국가미래연구원(IFS)의 공식입장과는 차이가 있을 수 있습니다.

관련링크

본문

개인이 벌어들인 소득에 대하여 세금을 부과하는 방법을 세율차원에서 분류해보면 이론적으로는 3가지 방법이 있을 수 있다. 첫째는 모든 소득구간에 대하여 동일한 금액을 부과하는 방법이며, 둘째는 동일한 세율을 적용하는 방법(단일세율)이고, 셋째는 소득이 많을수록 높은 세율을 적용하는 방법(누진세율)이다. 하지만 현대 조세제도는 첫째와 둘째의 방법을 개인소득세 분야에서 전혀 받아들이지 않는다. 왜냐하면 조세의 소득재분배 기능을 고려하기 때문이다. 우리 헌법재판소는 토지초과이득세법 제10조등 위헌소원에서 단일비례세율의 경우소득 차이가 나는 납세자 들 간에 실질적인 평등을 저해한다고 하였다(92헌바49결정). 우리 헌법 제11조의 평등도 기계적·획일적 평등이 아니고 배분적·실질적 평등을 규정한 것이다. 그러므로 개인소득에 대하여 누진세율을 적용하는 것은 소득재분배기능을 고려하여 소득이 많을수록 높은 세율을 적용하는 것이므로 합헌이라는 점에 대하여 이견이 있을 수는 없다.

누진세율구조의 구체적 입안단계에서는 소득의 단계를 나누고, 그 단계에 맞는 세율을 정하는 것이 핵심이다. 필자는 개인소득세에 적용하는 누진세율과 관련한 몇가지 생각을 정리해보고자 한다.

첫째, 최저세율과 최고세율 관련 문제이다. 누진세율을 적용하지 않고 단일세율을 적용하더라도 소득이 많은 자는 금액기준으로 많은 세금을 납부할 수밖에 없다. 하지만 누진세율은 소득이 많은 자에게 같은 세율이 아니라 더 높은 세율을 적용함으로써 단일세율을 적용할 때보다 더 많은 세액을 납부하게 하는 것이다. 그러므로 누진세율의 적용은 소득이 많은 자에게 단계적으로 단일세율을 초과하는 세율을 적용하는 것이 그 최소한이고 그 최대한은 입법재량으로 정해진다. 하지만 최고세율은 납세자가 실질적으로 받아들일 수 있는 수인(受忍)의 한계는 당연히 있다. 최고세율을 정하는 것이 입법재량이라고 하여 90%의 최고세율을 정한다면 이는 개인소득자의 근로의욕을 저하시키고 자본주의의 근간을 유지하는 사유재산제도 자체에 치명적 도전이 되기 때문이다.

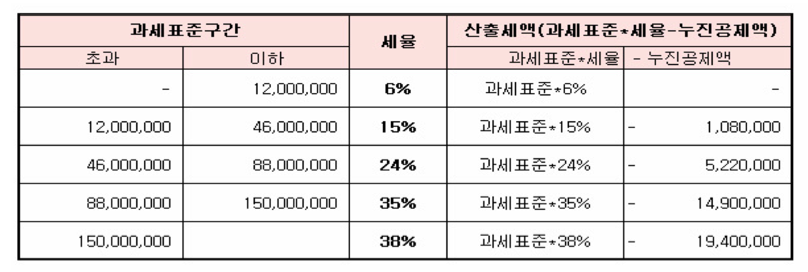

둘째, 소득단계는 몇 단계로 운영할 것이며 세율간의 격차는 어느 정도 낼 것인가? 우리나라의 경우 1979년에는 과세표준 60만원 이하인 경우 8%를 적용하고 8,400만원을 초과하는 경우에는 70%를 적용하는 총 17단계의 세율구조를 가지고 있었으나 현재는 과세표준 1천200만원 이하의 경우에 적용하는 6%의 최저세율부터 1억5천만원을 초과하는 경우에 적용하는 38%의 최고세율까지 5단계(6%/15%/24%/35%/38%)의 세율을 규정하고 있다. 미국의 경우는 독신(single), 부부합산신고(married couples filing jointly), 부부별도신고(married couples filing separately), 미혼으로서 부양가족 있는 세대주(head of household)로 나누어 신고하는데 각각의 경우 소득구간이 다르고 최고세율이 적용되는 구간도 $413,200/$464,850/$232,425/$439,000 이상으로 다양하다. 세율은 총7단계 (10%/ 15%/ 25%/ 28%/ 33%/ 35%/39.6%)로 구성되어 있다. 세율의 격차를 보면 한국의 경우 9%/ 9%/ 11%/ 3% 이며 미국의 경우는 5%/ 10%/ 3%/ 5%/ 2%/ 4.6% 이다. 각국의 소득세율은 우리의 예상대로 최저세율과 최고세율이 모두 다르며 그 단계도 천차만별이다. 이렇게 당연한 얘기를 장황하게 언급하고 있는 것은 누진세율의 실제적용은 국가마다 다르고 같은 동일한 국가내 에서도 시기별로 다르다는 것을 말하기 위함이다. 다만, 국가와 시간의 다름에도 변하지 않는 철칙이 있다면 소득이 많은 자에게 더 높은 세율을 적용한다는 것이다.

셋째, 그렇다면 어느 정도의 세율격차를 벌이는 것이 소득의 재분배에 기여한다고 할 수 있는가? 이론적으로는 누진세율을 통하여 소득재분배효과가 있다고 하려면 세금을 부과하기전의 소득의 차이보다 세금을 부과한 후의 소득의 차이가 줄어들어야 할 것이다. 그렇다면 소득의 차이가 줄어든다고 하는 것은 구체적으로 무엇을 의미하는가? 누진세율을 적용하는 한 세금을 부과한 후의 소득의 차이가 세금을 부과하기전의 소득의 차이보다 클 수는 없다. 하지만 누진세율의 적용이 세율변경 후 전체 소득세중 고소득자가 부담하는 세액의 비중이 증가된다거나 고소득자일수록 소득세율의 증가율이 높아져야 한다는 것을 의미하는 것은 아니다. 우리나라의 경우 1979년의 최고세율은 70%였으며 2015년 현재의 최고세율은 38%로서 거의 50%의 세율인하가 이루어졌다. 이 과정에서 수퍼리치(super rich)라고 불리우는 초상위층 부자들은 세율이 인하되었으며 중산층은 세율이 인상되었고 하위90%의 서민은 변동이 거의 없다는 최근 통계자료를 누진세율의 소득재분배기능에 문제가 있다는 증거로 사용하는 것은 무리이다.

결론적으로 누진세율의 적용은 단일세율을 적용하는 경우보다 당연히 소득재분배기능에 있어서 우월하지만 그 구체적 적용에 있어서 소득의 단계를 나누고, 그 단계에 맞는 세율을 정하는 것은 모두를 만족시킬 수 있는 문제는 아니다. 누진세율구조에서 소득이 많을수록 높은 세율을 적용하는 것은 소득재분배를 고려한 기본적인 틀이다. 그러므로 이제도하에서는 소수의 고소득자가 다수의 저소득자에 비하여 절대적으로 많은 소득세를 부담하게 되어있다. 하지만 누진세율의 적용이 세율변경 후 전체 소득세중 고소득자가 부담하는 세액의 비중이 증가된다거나 고소득자일수록 기간별 세율의 증가율이 높아야 한다는 주장은 누진세제의 본질적인 측면을 오도(誤導)하는 주장이라고 생각한다.

- 기사입력 2015년05월28일 19시16분

- 최종수정 2016년02월29일 09시51분

댓글목록

등록된 댓글이 없습니다.